Ben Laidler, estratega de mercados globales de la plataforma de inversión en multiactivos eToro: ‘Las ganancias del euro serán más difíciles de conseguir a partir de aquí, ya que el continente no es inmune a los temores de crecimiento mundial y los recortes de la Fed ya están bien valorados’, destaca.

El euro más allá de 1,10 puede ser difícil de ganar

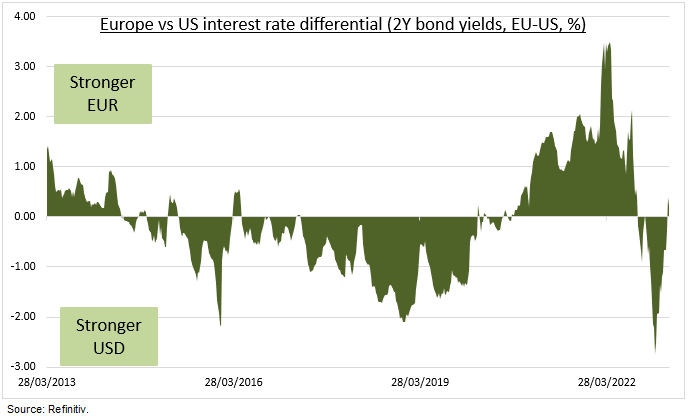

RALLY: Seis meses es mucho tiempo en los mercados de divisas. El EUR/USD se desplomó por debajo de la paridad a mediados del año pasado y tocó suelo en 0,95 a finales del tercer trimestre, cuando los riesgos de recesión en Europa se disparaban y el diferencial de tipos de interés en EE.UU. alcanzaba el 2% (véase el gráfico).

Desde entonces, el repunte se ha visto impulsado por la postura más agresiva del BCE, a medida que se desvanecían los riesgos de crecimiento y la inflación se mantenía estable, y por los escasos indicios de contagio bancario recientes. La GBP se vio favorecida por tendencias similares, aunque menos dramáticas.

Mientras la Reserva Federal se acercaba al final de su ciclo alcista de tipos, el mercado preveía un pronto recorte de tipos, y su apuesta por un «refugio más seguro» se desvaneció.

Las ganancias del euro serán más difíciles de conseguir a partir de aquí, ya que el continente no es inmune a los temores de crecimiento mundial y los recortes de la Fed ya están bien valorados.

EURO: El euro se está viendo respaldado por un brusco cambio a su favor en los diferenciales relativos de los tipos de interés. Por ejemplo, el rendimiento de los bonos europeos a 2 años es ahora superior al de los estadounidenses (véase el gráfico).

El valor de las divisas depende de muchos factores, por lo que es una de las clases de activos más difíciles de invertir. Pero los diferenciales relativos de los tipos de interés, que atraen las entradas de capital, son sin duda los más importantes.

Las valoraciones también son moderadamente favorables. El euro tiene un descuento del 7% con respecto al dólar estadounidense en términos de tipo de cambio efectivo real, pero apenas es un 1% más barato en términos de «big mac».

DXY: El euro es, con diferencia, el mayor componente del índice del dólar estadounidense (DXY), que se negocia ampliamente. Tiene una ponderación fija del 57,6%, junto con el yen (13,6%), la libra (11,9%), el dólar canadiense (9,1%), la corona sueca (4,2%) y el franco suizo (3,6%).

El índice del dólar se estableció en 1973 y sólo se ha actualizado una vez, cuando se introdujo el euro en 1999. El BPI calcula que el volumen mundial de negociación de divisas ronda los 7,5 billones de dólares diarios, el mayor de cualquier clase de activos.

El dólar de EE.UU. domina, como una de las caras de un 90% estimado de todas las transacciones. El euro ocupa el segundo lugar, con un 31% de las transacciones.

Este contenido tiene fines informativos y educativos únicamente y no debe considerarse como un asesoramiento de inversión o una recomendación de inversión. El rendimiento pasado no es una indicación de los resultados futuros. Los CFDs son productos apalancados y conllevan un alto riesgo para su capital